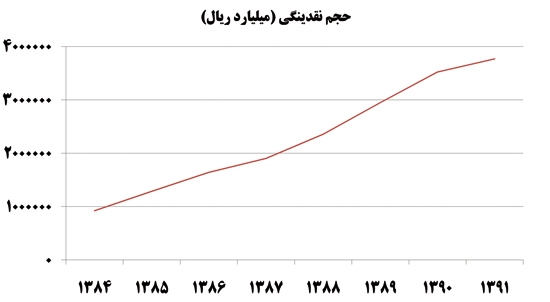

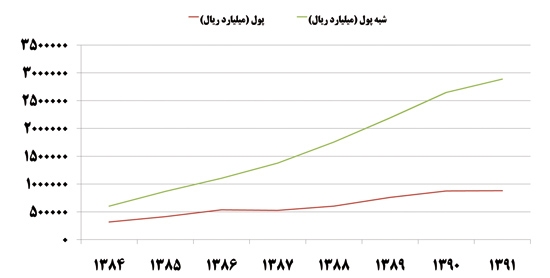

این افزایش زمانی شدت میگیرد که نقدینگی اضافه شده، به بخشهای تولیدی تزریق نشود. اقتصاددانان بر این باورند که نتیجه طبیعی چنین اتفاقی گسیلشدن نقدینگی سرگردان به سمت بازارهای مختلف و بههمریختگی بخشهای مختلف اقتصاد است. در کنار این اتفاق، نظریات بنیادین اقتصاد هم تورم را از نتایج محتوم افزایش بیضابطه نقدینگی عنوان میکنند اما در اقتصاد ایران چه اتفاقی افتاده است؟ به بیان دیگر، چه عاملی سبب شده تا در بازارهای مختلف شاهد افزایش قیمتها باشیم؟ شواهد حاکی از آن است که حجم نقدینگی از سال84 تا خردادماه سالجاری از 92هزار میلیارد تومان به 376هزار میلیارد تومان رسیده که رشد حدود چهاربرابری را نشان میدهد. براساس آخرین گزارش بانک مرکزی 88هزار میلیارد تومان از این نقدینگی بهصورت اسکناس و مسکوک در دست مردم و نیز سپردههای دیداری بوده که به آن پول گفته میشود. همچنین از 376هزار میلیارد تومان نقدینگی رقمی معادل 288هزار میلیارد تومان بهصورت سپردههای مدتدار و یا قرضالحسنه بوده که شبهپول نامیده میشود. (نمودار یک و دو)

در عمل نمیتوان از پول در اختیار مردم انتظاری مبنی بر تزریق به تولیدات داشت. بهعبارت دیگر تنها بخشی از سپردههای مدتدار که بهصورت سپردههای بلندمدت است، امکان تزریق به بخشهای تولیدی در قالب تسهیلات را دارد. نسبت هر یک از بخشهای تشکیلدهنده نقدینگی به کل حجم نقدینگی در جدول یک آمده است. مشاهدات حاکی از افزایش سهم سپردههای بلندمدت طی سالهای84 تا 91 است که میتوان از آن بهعنوان یک اتفاق مثبت یاد کرد؛ چراکه قابلیتهای تسهیلاتدهی به تولیدات در این مدت با افزایشی نسبتا قابلتوجه مواجه بوده است. (جدول یک)

جدول 1 - نسبت اجزای مختلف نقدینگی به حجم کل نقدینگی (درصد)

| سال | پول | سرمایه گذاری کوتاه مدت | سرمایه گذاری بلندمدت | سپرده قرض الحسنه | سایر سپرده ها |

| 1385 | 32 | 28 | 28 | 10 | 2 |

| 1386 | 33 | 30 | 26 | 9 | 2 |

| 1387 | 28 | 30 | 32 | 8 | 2 |

| 1388 | 26 | 29 | 36 | 8 | 2 |

| 1389 | 26 | 26 | 38 | 8 | 2 |

| 1390 | 25 | 25 | 41 | 7 | 3 |

| 1391 | 23 | 27 | 41 | 7 | 2 |

اما سؤال اینجاست که چه مقدار از این ارقام در قالب تسهیلات به بخشهای تولیدی داده شده است؟ متأسفانه در اینباره آمار کاملی در بانک مرکزی وجود ندارد اما میتوان از تسهیلات ارائهشده در قالب عقود مشارکتی بهعنوان یکی از شاخصهای ارائه تسهیلات به تولیدات استفاده کرد. نسبت تسهیلات ارائهشده در قالبهای مختلف عقود مشارکتی در جدول دو آمده است. بررسی از این جنبه نیز نشان میدهد که سهم عقود مشارکتی در این مدت سهمی رو به افزایش بوده است. (جدول دو)

جدول 2 - عملکرد بانک ها در ارائه تسهیلات مشارکتی به تفکیک عقود

(ارقام به میلیاردریال)

| سال | مانده تسهیلات | مضاربه | مشارکت مدنی | مشارکت حقوقی | سهم تسهیلات مشارکتی (درصد) |

| 1385 | 1179722/5 | 90626/9 | 125801/9 | 21396/0 | 20 |

| 1386 | 1615724/5 | 144801/5 | 187157/0 | 22533/3 | 22 |

| 1387 | 1813250/1 | 122452/1 | 306311/0 | 27921/3 | 25 |

| 1388 | 2103916/1 | 107095/2 | 577635/8 | 32211/7 | 34 |

| 1389 | 2903482/3 | 126724/2 | 1092262/6 | 44811/1 | 44 |

| 1390 | 3458156/8 | 126231/4 | 1285164/4 | 71548/7 | 43 |

| 1391 | 354396/2 | 111166/9 | 1282985/3 | 72999/8 | 41 |

نکته: همانطور که گفته شد آماری از میزان تسهیلات ارائهشده به بخشهای مختلف وجود ندارد اما برای دستیابی به نمایی کلی از این عملکرد، می++توان به اوضاع بنگاههای اقتصادی در دو یا سه سال گذشته اشاره کرد. بنا به تأکید بسیاری از نمایندگان مجلس در اقصینقاط کشور، بنگاههای اقتصادی بهدلیل ناتوانی در پرداخت هزینههای افزایشیافته حاملهای انرژی از یک سو و بینصیببودن از تسهیلات بانکی از سوی دیگر، ظرفیت تولیدی خود را کاهش داده یا حتی تعطیل شدهاند. در همین حال گزارشهای بسیاری حاکی از افزایش تمایل بانکها به پرداخت تسهیلات با عقود مشارکتی بهدلیل سود بالاتر نوع وامهاست. بهعبارت دیگر با افزایش نرخ تورم، بانکها تسهیلاتی را که تا پیش از این در قالب عقود مبادلهای و با نرخ سود ثابت پرداخت میکردند، تبدیل به مشارکتی کردهاند تا درآمد بیشتری از این محل کسب کنند. تأسفبارتر اینکه در این مدت نظام مالیاتی کارآمدی هم وجود نداشته تا مانع از ایجاد انگیزههای قوی بهمنظور کسب سودهای بادآورده شود.

باز هم به سخن آغازین البته با بیانی کاملتر اشاره میکنیم. وقتی سیل نقدینگی، اقتصاد را مورد تهاجم قرار داد و برنامه منسجمی هم برای مهار این نقدینگی و هدایت آن به سمت بخشهای تولیدی وجود نداشت، نمیتوان نتیجهای جز آنچه هماکنون شاهد آن هستیم متصور بود. در این شرایط نهتنها نقدینگی در دست مردم، بازارها را به مثابه سیلی ویرانگر بههم میریزد بلکه بانکها هم وجوه خود را بهمنظور کسب سود بیشتر به سمت بخشهای غیرتولیدی هدایت میکنند که منجر به تشدید انحرافات قیمتی و افزایش تقاضا و ایجاد موجهای بعدی تورم خواهد شد. افزایش قیمتها بهدلیل هجوم نقدینگی در بازارهای سکه، ارز، خودرو، مسکن و حتی مواد غذایی از همین دست نابسامانیهاست که در نتیجه افزایش بیضابطه نقدینگی اتفاق افتاده است.